Saber o que são Fundos de Investimentos vai permitir que você invista o seu dinheiro de forma fácil e rentável.

→ Carteira Recomendada? Faça um Diagnóstico Online e Receba uma Carteira Gratuita.

Através dos Fundos, é possível investir de uma só vez em diversos ativos com pouco dinheiro e custos baixos.

Os Fundos de Investimentos funcionam como um condomínio você divide as despesas e a estrutura de serviços com outras pessoas.

Isso dá a oportunidade de contar com profissionais especializados para a escolha dos melhores ativos que vão compor a sua carteira de investimento, conforme o objetivo do Fundo.

Você ganha em escala, diversidade e rentabilidade.

Em 2018, os Fundos mais rentáveis foram o de Ações e Multimercado, com rentabilidades de 80,83% e 41,45%, bem acima dos 15,03% do Ibovespa, principal indicador do mercado de ações.

Os melhores Fundos de Renda Fixa, considerados mais conservadores, também apresentaram rentabilidade superior à do seu indicador de referência, o CDI (Certificado de Depósito Interbancário).

Eles tiveram um retorno de 15%, enquanto o CDI rendeu 6,42% no mesmo período.

Veja os motivos para investir em Fundos de Investimentos:

- Começar a investir com pouco dinheiro;

- Fazer os melhores investimentos sem conhecimento;

- Diminuir o risco da sua aplicação;

- Gestão profissional do seu dinheiro.

Essas vantagens permitem garantir a segurança financeira da sua família e a conquista dos seus maiores sonhos, como a sua liberdade financeira.

Então, está pronto para saber tudo sobre como ganhar dinheiro ao investir nos Fundos de Investimentos?

Você vai descobrir tudo o que precisa para escolher os melhores e mais rentáveis Fundos de Investimentos ainda hoje:

- O que é Fundo de Investimento?

- Por que Investir em um Fundo de Investimento?

- Como escolher os melhores Fundos de Investimentos?

Leia até o final e conheça os melhores Fundos de Investimentos.

O que são Fundos de Investimentos

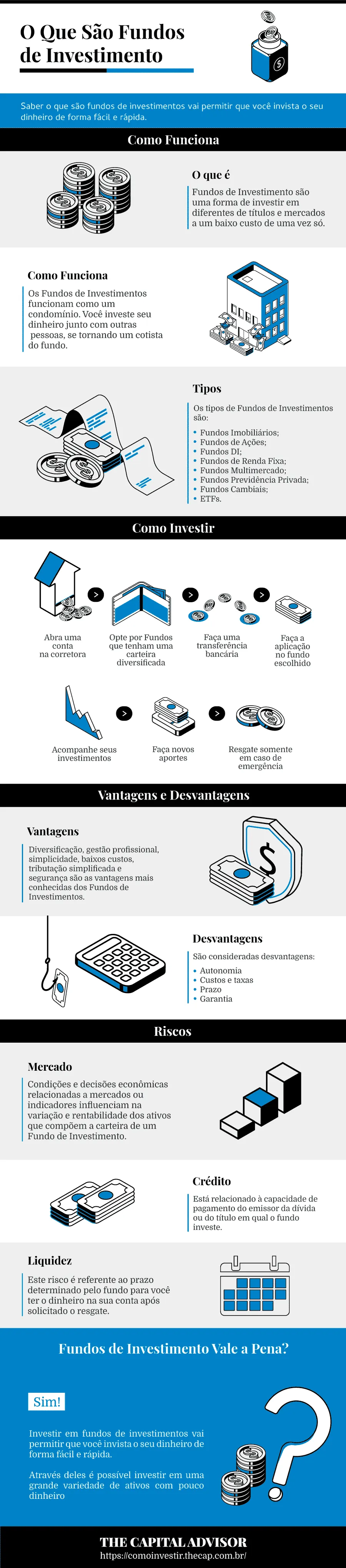

Fundos de Investimentos são uma forma de investir em diferentes títulos e mercados a um baixo custo de uma vez só.

Através deles é possível:

- Contar com o serviço de especialistas para selecionar os melhores ativos, de acordo com o objetivo do Fundo;

- Dividir com outras pessoas as despesas que teria se investisse sozinho;

- Investir em uma carteira diversificada, diminuindo, dessa forma, os riscos do investimento.

Os Fundos de Investimentos seguem regras determinadas e são supervisionados por duas instituições:

- Comissão de Valores Mobiliários (CVM);

- Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (ANBIMA).

Eles têm regulamento próprio, com regras estabelecidas quanto ao objetivo, à política de investimentos, aos tipos de ativos negociados, aos riscos envolvidos nas operações, às

.

No site da CVM, é possível obter todo tipo de informações sobre os Fundos existentes.

Como Funcionam os Fundos de Investimentos

Os Fundos de Investimentos funcionam como um condomínio. Você investe seu dinheiro junto com outras pessoas, se tornando um cotista do Fundo.

O seu dinheiro somado ao de outros investidores torna possível que um Fundo de Investimento tenha dinheiro para investir em uma quantidade significativa de papéis.

Isso lhe confere as seguintes características:

- simplificação na hora de investir;

- diversificação na formação da carteira;

- redução dos riscos;

- baixos custos comparados a outras modalidades de investimento.

Os Fundos de Investimentos contam com serviços de administração, gestão, distribuição, custódia e auditoria.

Um dos serviços que se paga ao investir em um Fundo é o trabalho de seleção dos ativos que farão parte da carteira.

Esse trabalho é feito por gestores especializados e é um dos seus diferenciais.

Tipos de Fundos de Investimentos

Os tipos de Fundos de Investimentos são:

- Fundos Imobiliários;

- Fundos de Ações;

- Fundos DI;

- Fundos de Renda Fixa;

- Fundos Multimercado;

- Fundos Previdência Privada;

- Fundos Cambiais;

- ETFs;

- Fundos de Ouro;

- Fundos Quantitativos.

Fundos Imobiliários

Os Fundos de Investimentos Imobiliários (FII) investem em imóveis físicos ou ativos do setor, de acordo com a estratégia do gestor da carteira.

São voltados à compra ou venda de ativos físicos ou valores mobiliários.

Entre eles estão:

- prédios de escritórios comerciais;

- shoppings center em construção ou para aluguel;

- prédios novos para venda posterior dos imóveis;

- títulos de dívida do setor, como Letras de Crédito Imobiliário (LCI), emitidos por bancos.

Quando se compra uma cota de um FII, espera-se beneficiar do lucro dos empreendimentos dos quais o Fundo participa.

As cotas dos FIIs são compradas e vendidas na bolsa de valores, da mesma forma como as ações.

Fundos de Ações

Um Fundo de Ações é uma forma de investir no mercado de ações sem comprar e vender ações diretamente na bolsa de valores.

Estes Fundos devem investir no mínimo 67% do seu patrimônio em ações.

Portanto, o ganho e o principal risco vêm da variação do preço das ações que compõem o Fundo.

Fundos DI

Os Fundos DI são de renda fixa investida no mínimo 95% do patrimônio em títulos públicos ou em títulos privados de baixo risco.

Esses títulos buscam acompanhar a variação do CDI (Certificado de Depósito Interbancário).

O CDI indica o custo do dinheiro entre os bancos.

Geralmente, fica próximo à SELIC (taxa de juros), que é definida pelo Governo, para as negociações entre o Governo e os bancos.

Os títulos que formam os Fundos DI são:

- Títulos públicos, negociados no Tesouro Direto;

- Títulos emitidos por empresas, classificados de risco baixo.

Fundos de Renda Fixa

Os Fundos de Renda Fixa investem pelo menos 80% da sua carteira em ativos de Renda Fixa.

São eles:

- Títulos públicos;

- Títulos de dívidas das empresas (debêntures);

- Títulos emitidos por bancos (Certificados de Depósito Bancário, Letras de Crédito).

Podem investir em derivativos, que são investimentos de renda variável, como dólar, soja, algodão, café, milho, ações, etc.

Os derivativos são usados para aumentar a rentabilidade, principalmente quando a taxa de juros (SELIC) está baixa.

O gestor da carteira decide quais investimentos serão feitos buscando a maior rentabilidade com o menor risco possível.

Fundos Multimercado

Os Fundos Multimercado são os que têm liberdade para investir em diferentes tipos de papéis e mercados.

Possuem estratégias variáveis, investem em títulos de renda fixa, variável e moedas, para aproveitar os momentos de volatilidade dos mercados, oferecendo mais chances de retorno.

Fundos de Previdência Privada

Fundos de Previdência Privada são Fundos de Investimentos com o objetivo específico de guardar dinheiro para a aposentadoria.

Também são chamados de Fundos de Previdência Complementar.

Fundos Cambiais

Os Fundos Cambiais são aqueles que investem 80% do seu patrimônio em ativos que rendem a variação de moedas. como dólar e euro.

São indicados para lucrar ou proteger o patrimônio da variação de moedas.

ETFs

Os ETFs (Exchange Traded Fund) ou Fundo Passivo de Índice são os que replicam a composição de índices, como o IBOVESPA (Índice da Bolsa de Valores de São Paulo).

Também são Fundos de Investimentos cujas cotas são negociadas na bolsa de valores, diferentemente da maioria dos Fundos de Investimentos.

Os ETFs são comprados ou vendidos como uma ação.

Fundos de Ouro

Fundo de investimento em ouro é um fundo lastreado em contratos financeiros de ouro.

Para investir em fundo em ouro, o investidor tem basicamente dois caminhos:

- banco;

- corretora de valores.

O fundo de ouro é a forma mais fácil de investir em ouro, além da menor burocracia, a administração fica a cargo de um gestor.

Este é responsável por escolher as melhores estratégias para maximizar o lucro com o ativo.

Além de possuírem maior liquidez, os fundos de ouros são a maneira mais fácil, prática e de baixo custo de se investir em ouro.

Fundo Quantitativo

Fundos quantitativos são fundos de investimento que operam com base em análises matemáticas e algoritmos.

Através de sistemas de Inteligência Artificial, estão sempre em busca de estratégias que gerarem um bom retorno para os cotistas. Em geral, os Fundos de Investimento Quantitativos atuam fazendo arbitragem, analisando os históricos de mercado para identificar as assimetrias de preços.

Por que Investir em Fundos de Investimentos?

Os principais motivos para investir em Fundos de Investimentos são:

- Acessar uma diversidade e quantidade de ativos, papéis ou mercados que não se alcançaria investindo sozinho;

- Conseguir investir a um custo bem menor, já que se dividem as despesas com outras pessoas;

- Contar com o conhecimento de profissionais especializados na escolha dos títulos mais rentáveis de acordo com o objetivo do Fundo;

- Ter a clareza sobre quais papéis ou mercados está investindo e quais são os riscos;

- Investir em um mercado totalmente regulado, transparente e seguro.

Melhores Fundos de Investimentos

Os melhores Fundos de Investimentos em 2018 foram os Fundos de Ações e Multimercado.

Apresentaram rentabilidade entre 80,83% e 41,45%, bem superior aos 15,03% do Ibovespa, principal indicador do mercado de ações.

Apesar de não estarem entre os mais rentáveis, os 5 Fundos de Renda Fixa que mais renderam em 2018 tiveram um retorno por volta dos 15%.

A rentabilidade desses Fundos está relacionada a índices que rendem a inflação.

Para um Fundo de Renda Fixa ter bom retorno, é preciso que renda mais do que o Certificado de Depósito Interbancário (CDI).

O CDI é um dos principais indicadores de taxa de juros do mercado brasileiro.

Em 2018, 0 CDI rendeu 6,42%.

| Fundo de Investimento | Tipo | Rentabilidade (%) |

| Clic FI Ações | Ações Livre | 80,83% |

| Hayp FI Ações | Ações Livre | 62,59% |

| Forpus Ações FIC Ações | Ações Índice Ativo | 47,54% |

| Polo Long Bias FI Multimercado | Multimercados Livre | 45,35% |

| Seival FGS Agressivo FIC Multimercado | Multimercados Estratégia Específica | 41,45% |

| IBOVESPA (índice de referência) | 15,03% | |

| CDI (índice de referência) | 6,42% | |

Para 2019, a tendência é que investimentos em renda variável, como os Fundos de Ações e os Fundos Multimercados, apresentem as maiores rentabilidades.

Diante da queda das taxas de juros, influenciada pela redução da taxa básica de juros (SELIC), ficou mais difícil conseguir bons retornos por meio de investimentos mais conservadores.

Por isso, se quiser potencializar seus ganhos e multiplicar o patrimônio, escolha opções mais rentáveis e menos conservadoras.

É importante, antes de decidir e começar a investir, conhecer o seu perfil como investidor: conservador, moderado ou arrojado.

Isso vai ajudar a escolher o melhor Fundo de Investimento.

Outro ponto importante dessa equação é saber se o investimento tem a liquidez de que você precisa.

Ou seja, quando será possível resgatar e se há imposição de condições ou taxas.

Melhores Fundos Multimercado

Os Fundos Multimercados estão entre os melhores e mais rentáveis Fundos de Investimentos porque investem parte da carteira em ações.

São um bom exemplo de como deve ser uma carteira de investimentos diversificada.

Ou seja, investem em ativos que têm um pouco mais de risco e, portanto, mais retorno, mas colocam uma parcela em renda fixa também.

Investir em Fundos Multimercado dá:

- Facilidade de investir com pouco dinheiro;

- Poder contar com gestão terceirizada;

- Rentabilidade potencial melhor do que em outros investimentos.

Para que isso tudo seja aplicado, é essencial que o Fundo tenha bons gestores.

Portanto, analise o histórico de rentabilidade do Fundo.

| Fundos Multimercado | Rentabilidade (%) |

| Polo Long Bias FI Multimercado | 45,35% |

| Seival FGS Agressivo FIC Multimercado | 41,45% |

| Vista Multiestratégia FI Multimercado | 38,41% |

| XP Long Biased 30 FIC Multimercado | 30,25% |

| Apex Long Biased FIC Multimercado | 27,08% |

| IHFA (Índice de Hedge Fund Anbima) | 7,09% |

A tendência para 2019 é que esses Fundos entreguem altas rentabilidades.

Devido a suas características e as possibilidades que representam, ter um Fundo Multimercado entre seus investimentos é essencial.

É um tipo de Fundo em que se busca um rendimento melhor para a carteira de investimento, mesmo que isso signifique estar exposto a um risco maior.

Melhores Fundos de Investimentos de Ações

O retorno do Fundo de Ações que mais rendeu em 2018, de 80,83%, é incomparável com a maioria dos Fundos de Investimentos e outras opções de investimentos disponíveis no mercado.

Isso só é possível porque a rentabilidade dos Fundos de Ações está relacionada à expectativa e ao crescimento dos lucros das empresas de capital aberto no Brasil.

Essa característica coloca esses Fundos em outro patamar.

O trabalho de estudar e escolher as melhores ações para investir, feito por gestores especializados, permite que um Fundo de Ações atinja esse desempenho.

Enquanto cotista e investidor, cabe a você saber reconhecer as melhores corretoras e profissionais para investir nos melhores Fundos de Investimentos.

| Fundos de Ações | Rentabilidade (%) |

| Clic FI Ações | 80,83% |

| Hayp FI Ações | 62,59% |

| Forpus Ações FIC Ações | 47,54% |

| Mb Instituições Financeiras FI Ações | 40,34% |

| Charles River FI Ações | 38,76% |

| IBOVESPA (índice de referência) | 15,03% |

Diante da continuidade da queda dos juros esperada para 2019, é recomendado investir em Fundos de Ações.

Através deles, será possível garantir uma rentabilidade maior para seus investimentos, mesmo se expondo a um risco maior.

Melhores Fundos de Previdência Privada

| Fundos de Previdência | Rentabilidade (%) |

| APEX Long BIASED Icatu Previdência 49 FI Multimercado | 21,85% |

| ARX Income Icatu Previdência FI Multimercado | 18,70% |

| LEBLON Icatu Previdência FI Multimercado | 17,46% |

| SAFRA PREV Boa Esperança FI renda fixa previdenciário | 17,31% |

| POMAR FI Multimercado Crédito Privado | 17,03% |

Para 2019, continua sendo importante investir em um Fundo de Previdência Privada.

Em especial, se você tem um objetivo de mais longo prazo, maior que 10, 20 e 30 anos, como, por exemplo:

- Manter a renda no mesmo nível ou maior ao se aposentar;

- Pagar a faculdade dos filhos;

- Comprar ou trocar de imóvel;

- Quitar parcelas de imóvel;

- Acumular patrimônio em busca de independência financeira.

Vantagens dos Fundos de Investimentos

Diversificação, gestão profissional, simplicidade, baixos custos, tributação simplificada e segurança são as vantagens mais conhecidas dos Fundos de Investimentos.

Explicam-se pelas seguintes características:

Diversificação

Os Fundos de Investimentos possibilitam investir em diversos títulos de dívida, ativos financeiros ou papéis de diferentes mercados ao mesmo tempo.

Também possibilitam comprar um número grande de papéis ou um tipo de ativo mais caro.

Isso acontece devido ao funcionamento como um condomínio, em que há a participação proporcional conforme o investimento feito, através da compra de cotas.

Gestão Profissional

Contam com o serviço de gestores especializados para escolher quais ativos darão o maior retorno.

Tudo acontece respeitando os objetivos de rentabilidade e os limites de risco do Fundo.

Simplicidade

Basta abrir uma conta em uma corretora e transferir o dinheiro quando quiser.

O saque funciona da mesma forma, respeitados os prazos de resgate.

Baixos custos

É possível ter acesso a toda essa estrutura pagando uma taxa de administração que, no caso dos melhores Fundos de Investimentos, é menor do que 0,5% ao ano.

Alguns Fundo cobram uma taxa de performance.

Tributação

De modo geral, os Fundos de Investimentos pagam Imposto de Renda sobre o rendimento no momento do resgate.

Por isso, a tarifa cobrada diminui com o passar do tempo.

Segurança

Os Fundos de Investimentos funcionam com base em regras definidas e acompanhadas pela Comissão de Valores Mobiliários (CVM).

Informações referentes a todos os Fundos de Investimentos são acessadas no site da CVM.

Desvantagens dos Fundos de Investimentos

São consideradas desvantagens:

Autonomia

A falta de autonomia ao decidir o que vai na carteira do fundo em que se investe.

Custos e taxas

Os custos e taxas pagos para ter a praticidade de investir em Fundos de Investimentos reduzem o retorno final.

Prazo

Os prazos para resgate do valor investido e do lucro obtido exigem que você se programe para ter o dinheiro de volta.

Garantia

Não possuem garantia do FGC (Fundo Garantidor de Crédito).

Riscos de um Fundo de Investimento

O principal risco de um Fundo de Investimento está relacionado ao tipo de ativo em que investe.

De modo geral, os títulos, ações ou outros tipos de papéis são influenciados pelos seguintes fatores de risco:

Mercado

Condições e decisões econômicas relacionadas a mercados ou indicadores influenciam na variação e rentabilidade dos ativos que compõem a carteira de um Fundo de Investimento.

Crédito

Está relacionado à capacidade de pagamento do emissor da dívida ou do título em que o Fundo investe.

Por exemplo, o quanto um banco consegue honrar o retorno a que se comprometeu em um título, como um CDB (Certificado de Depósito Bancário).

Liquidez

É referente ao prazo determinado pelo Fundo para você ter o dinheiro na sua conta após solicitado o resgate.

Se precisar do dinheiro antes desse tempo estabelecido, não poderá ter, ou terá que pagar por isso.

Alguns Fundos penalizam o retorno que você teria, descontando alguns percentuais do seu rendimento final.

Taxas e Custos

Há dois tipos de taxas para quem investe em Fundos de Investimentos:

Taxa de administração

A taxa de administração serve para cobrir todos os custos das operações envolvidas e o trabalho dos gestores e outros profissionais envolvidos.

Taxa de Performance

A taxa de performance não é cobrada por todos os gestores. Os Fundos que cobram só o fazem se o gestor ultrapassar uma meta de rentabilidade definida.

Tributação do Fundos de Investimentos

A tributação dos Fundos de Investimentos é definida com base nos ativos em que investe.

Sobre os Fundos de Investimentos incide a cobrança do Imposto de Renda (IR).

A tarifa definida refere-se ao tempo durante o qual o dinheiro ficou investido e ao vencimento dos títulos.

Por isso, é diferente para Fundos considerados de longo ou curto prazo.

A cobrança varia entre 22,5% e 15%.

É calculada sobre o rendimento que o Fundo teve até o momento do resgate.

O Fundo de Ações e os ETFs têm uma tarifa única e que independe do prazo, que é de 15%.

Os Fundos de Investimento Imobiliário (FII) têm uma tarifa de 20%.

Para saber mais detalhes sobre a declaração dos investimentos, consulte o artigo Como Declarar Imposto de Renda Sobre Investimentos Sem Erro.

Imposto de Renda para Fundos de curto prazo

| Tempo de permanência no Fundo | IR |

| até 180 dias | 22,5% |

| 181 dias ou mais | 20% |

Imposto de Renda para Fundos de longo prazo

| Tempo de permanência no Fundo | IR |

| até 180 dias | 22,5% |

| 181 dias a 360 dias | 20% |

| 361 dias a 720 dias | 17,5% |

| 721 dias ou mais | 15% |

Imposto de Renda para Fundos de Ações

| Tempo de permanência no Fundo | IR |

| independente do prazo | 15% |

IOF

O Imposto sobre Operações Financeiras (IOF) é cobrado quando o investimento fica no Fundo por um período de 30 dias ou menos.

A tarifa cobrada refere-se ao número de dias da aplicação, como na tabela abaixo:

| Dias | IOF (%) | Dias | IOF (%) | Dias | IOF (%) |

| 1 | 96 | 11 | 63 | 21 | 30 |

| 2 | 93 | 12 | 60 | 22 | 26 |

| 3 | 90 | 13 | 56 | 23 | 23 |

| 4 | 86 | 14 | 53 | 24 | 20 |

| 5 | 83 | 15 | 50 | 25 | 16 |

| 6 | 80 | 16 | 46 | 26 | 13 |

| 7 | 76 | 17 | 43 | 27 | 10 |

| 8 | 73 | 18 | 40 | 28 | 6 |

| 9 | 70 | 19 | 36 | 29 | 3 |

| 10 | 66 | 20 | 33 | 30 | 0 |

Come-Cotas

O come-cotas é uma tarifa cobrada em certos tipos de Fundos de Investimentos.

Os Fundos Multimercado e os Fundos de Renda Fixa têm come-cotas, por exemplo.

O come-cotas funciona como um adiantamento do Imposto de Renda.

É cobrado duas vezes ao ano: em maio e novembro.

Como declarar Fundo no Imposto de Renda

Para informar as aplicações em Fundos de Investimento, use o programa de Declaração do Imposto de Renda da Receita Federal nas sessões:

- Na aba “Bens e Direitos”, deve ser informado o valor total da aplicação;

- Na sessão "Rendimentos de Aplicações Sujeitas à Tributação Exclusiva/Definitiva", deve ser informado o quanto rendeu o investimento no período, mesmo que não tenha sido sacado.

Você deve fazer a declaração para valores maiores que 140 reais até o dia 31 de dezembro do ano posterior.

A primeira etapa da declaração é selecionar o código do Fundo de Investimento.

Cada Fundo de Investimento tem o seu, como abaixo:

| Número do Código | Tipo de Fundo |

| 71 | Fundos de curto prazo |

| 72 | Fundos de longo prazo |

| 73 | Fundos Imobiliários |

| 74 | Fundos de Ações e ETFs |

A seguir, inclua o CNPJ e o nome do Fundo, no Campo “Discriminação”.

Essas informações são enviadas a você através do documento Informe de Rendimentos.

Para cada investimento em um Fundo de Investimento, repita esse procedimento.

Como Calcular a Rentabilidade do Fundo de Investimento

A rentabilidade do Fundo de Investimento é calculada descontando:

- Imposto de Renda;

- Taxa de Administração.

Portanto, a rentabilidade prometida ou perseguida não será o rendimento final que entrará na sua conta.

Veja no exemplo abaixo:

| Valor Investido | R$ 1.000,00 |

| Rentabilidade do Fundo (6,5%) | R$ 65,00 |

| Imposto de Renda (17,5%) | R$ 11,38 |

| Rentabilidade líquida | R$ 53,62 |

| Valor resgatado depois de um ano | R$ 1.053,62 |

Quando Investir em Fundos é melhor?

É melhor investir em Fundos de Investimentos quando presentes estes fatores de forma combinada:

- Tem uma quantia pequena em dinheiro;

- Quer investir em uma quantidade grande e variada de ativos;

- Quer diversificar o risco dos seus investimentos;

- Quer terceirizar a análise e escolha dos papéis para investir.

Fundo de Investimento ou Ações

O Fundo de Investimento é uma forma mais barata e de menor risco de investir no mercado de ações.

Através de um Fundo de Investimentos em Ações, é possível se tornar sócio das mesmas companhias das quais você compraria as ações negociadas na bolsa de valores.

A diferença está na proporção da sua participação naquela ação.

Através dos Fundos de Investimentos, é possível investir com um valor muito reduzido.

Além disso, há condições de formar uma carteira diversificada com menos dinheiro e preocupações, já que a gestão é terceirizada para os especialistas do Fundo.

Fundo de Investimento ou Tesouro Direto

Investir em Fundos de Investimentos, como os Renda Fixa ou Multimercado, permite diversificar o risco e potencializar ganhos além do que ocorreria se investisse no Tesouro Direto.

No entanto, dependendo do valor que tiver para investir, as taxas cobradas pelos Fundos de Investimentos impactam na rentabilidade final.

De forma geral, os Fundos de Investimentos possibilitam formar uma carteira diversificada mais facilmente e com menos dinheiro.

Via Tesouro Direto, você consegue formar uma carteira, mas tem que fazer o trabalho do gestor do fundo:

- Selecionar os títulos;

- Saber se o risco está balanceado e alinhado ao seu perfil;

- Ficar atento aos vencimentos dos papéis;

- Tomar cuidado se em certo momento não seria mais rentável vender o título antes do seu vencimento.

Fundo de Investimento ou Renda Fixa

Os Fundos de Investimentos de Renda Fixa ou Multimercado conseguem compor suas carteiras com ativos de Renda Fixa.

O investimento em Renda Fixa deve ser uma opção se sua decisão for se concentrar em um tipo de ativo ou título.

Isso, em hipótese alguma, deveria ser uma preferência, nem por razões orçamentárias.

Com valores mínimos é possível investir em Fundos de Investimentos com carteiras bem diversificadas, mesmo que o foco seja títulos de Renda Fixa.

Fundo de Investimento ou CDB

O Fundo de Investimento e o CDB (Certificado de Depósito Interbancário) são bem diferentes.

Essas são as razões:

- A diversificação encontrada nas carteiras dos Fundos de Investimentos não existe nos CDBs, que são somente títulos de dívidas bancárias.

- A liquidez dos CDBs não é atrativa.

Para o resgate há um prazo de carência, que varia conforme o emissor. Há Fundos de Investimentos com liquidez diária.

- O investimento no CDB é coberto pelo Fundo Garantidor de Crédito (FGC) para investimentos até R$ 250 mil. Isso não acontece nos Fundos de Investimentos.

Por outro lado, ambos investimentos são acessíveis e de fácil investimento.

Dependendo da categoria e objetivo do Fundo, o seu potencial de retorno é semelhante.

O CBD remunera um percentual do CDI (Certificado de Depósito Interbancário).

Esse indicador é o índice de referência de certos Fundos DI, por exemplo.

Fundo de Investimento ou Previdência

Hoje os Fundos de Investimentos são a forma mais fácil e simples de guardar dinheiro para a aposentadoria.

Os Fundos de Investimentos, de maneira geral, têm menos custos para o investidor, do que os Fundos de Previdência Privada.

Por cobrarem mais taxas, o resultado final dos Fundos de Previdência pode sair prejudicado.

Fundo de Investimento ou LCI

Os Fundos de Investimentos levam vantagem sobre as Letras de Crédito Imobiliário (LCI) no quesito liquidez.

Existem Fundos, como os Fundos DI, em que a liquidez é diária. Ou seja, é possível ter o seu dinheiro na sua conta no mesmo dia em que pedir o resgate.

Algumas LCIs possuem prazos maiores, além de um tempo de carência.

Por outro lado, as LCIs são protegidas pelo Fundo Garantidor de Crédito (FGC) para valores até R$ 250 mil.

Além disso, são isentas de Imposto de Renda (IR), o que não acontece nos Fundos de Investimentos.

Fundos de Investimentos de Bancos de Varejo

Os principais bancos de varejos do país oferecem Fundos de Investimentos, com valores desde R$ 1 mil até R$ 50 mil.

Confira abaixo a tabela com histórico de rentabilidade, taxa de administração e outras informações dos Fundos:

- Fundos Banco do Brasil;

- Fundos Bradesco;

- Fundos Caixa Econômica;

- Fundos Itaú;

- Fundos Itaú Personnalité;

- Fundos Safra;

- Fundos Santander;

- Fundos Sicredi;

- Fundos Santander.

Fundos de Investimentos em Bancos Digitais

Bancos Digitais oferecem uma lista de Fundos de Investimentos. Todos fornecem tabelas com histórico de rentabilidade, características e taxas cobradas.

Fundos de Investimentos de Corretoras de Valores

Corretoras de valores como a XP, Rico e a Órama oferecem os melhores Fundos de Investimentos. A maior corretora da América Latina é a XP, que possui a maior quantidade de Fundos disponíveis.

Tenha acesso a todas as informações para poder investir:

- Fundos XP Investimentos;

- Fundos Mirae;

- Fundos ModalMais;

- Fundos Rico;

- Fundos Órama.

Como analisar um Fundo de Investimento?

Para analisar um Fundo de Investimento, é preciso entender sobre os seguintes aspectos:

- Categoria;

- Aplicação Inicial Mínima;

- Movimentação Mínima;

- Prazo de Liquidação;

- Movimentação Mínima;

- Taxas e Custos;

- Rentabilidade Absoluta (histórico);

- Rentabilidade Relativa;

- Índice Sharpe (risco/retorno);

- Risco.

Categoria

A categoria do Fundo de Investimento é o mesmo que o seu tipo.

Conhecendo a categoria do Fundo, você passa a ter conhecimento dos tipos de papéis que compõem a carteira e seus riscos.

Leve em consideração a categoria do Fundo para saber se ele se enquadra no seu Perfil de Investidor.

Aplicação Inicial Mínima

É o valor mínimo para se tornar investidor do Fundo. Se você não dispõe desse valor, não consegue investir no Fundo.

Movimentação Mínima

Em certos Fundos, há regras que definem valores mínimos para aplicação e resgate.

Prazo de Liquidação

É o tempo que demora para o dinheiro investido, assim como o seu rendimento, entrar na sua conta após você solicitar retiradas ou o resgate total do Fundo.

Taxas e Custos

É fundamental ter conhecimento e considerar taxas e custos do Fundo porque impactam no rendimento final.

Rentabilidade Absoluta (histórico)

É o retorno que o Fundo apresenta desde o seu lançamento até o dia pesquisado.

A rentabilidade apresentada não é a rentabilidade final do investimento se resgatasse naquele momento.

Dela são descontadas taxas e tributos.

Rentabilidade Relativa

É o retorno do Fundo em determinado período. Por exemplo, em um mês.

Assim como a rentabilidade absoluta, não é o retorno final caso sacasse o dinheiro naquele momento.

Índice Sharpe (risco/retorno)

É um índice que avalia a relação entre retorno e o risco do Fundo.

Mostra quanto o Fundo de Investimento rendeu acima do risco dos ativos que fazem parte da sua carteira.

Representa uma relação entre o retorno que excede o ativo livre de risco e a volatilidade.

Em um Fundo composto por ativos de renda fixa atrelados ao CDI, o Índice Sharpe revela o retorno do Fundo em relação ao risco adicional para superar a rentabilidade do CDI.

Risco

O risco de um Fundo de Investimento está relacionado diretamente à sua categoria e aos ativos, títulos e papéis que compõem a sua carteira.

Como Escolher o Melhor Fundo de Investimento?

Para encontrar o Fundo de Investimento ideal é só seguir estas dicas:

- Comparar a taxa de risco dos fundos;

- Verificar o índice que mede o risco/retorno (quanto maior, melhor);

- Entender a estratégia de investimento do gestor;

- Investir no máximo 30% do seu patrimônio em Fundos de maior risco;

- Comparar suas rentabilidades históricas;

- Conhecer seu perfil de investidor;

- Ver se o valor inicial exigido cabe no seu bolso.

Lembre-se que rentabilidade passada não é garantia de rentabilidade futura.

Perfil do Investidor

O seu perfil de investidor indica a aptidão ao risco e o desejo de rentabilidade.

Nos investimentos, Rentabilidade e Risco estão em direções opostas:

- Quanto maior o risco do investimento, maior a rentabilidade;

- Quanto menor o risco, menor tende a ser a rentabilidade.

O Perfil de Investidor ajuda você a escolher os Fundos de Investimentos mais adequados aos seus objetivos.

Existem questionários gratuitos na internet mostrando o perfil de investidor. Faça um teste de perfil de investidor para descobrir onde investir o dinheiro.

Como investir em um Fundo de Investimento?

Para investir em um Fundo de Investimento você precisa:

- Investir através de uma corretora de valores independente;

- Optar por Fundos de Investimentos que tenham uma carteira diversificada e procurar ter vários tipos de investimentos;

- Fazer uma transferência bancária para sua corretora.

- Fazer a aplicação escolhida;

- Acompanhar os investimentos, olhando a rentabilidade;

- Fazer novos aportes com uma periodicidade definida, para aumentar o patrimônio investido;

- Resgatar somente em caso de emergência, após avaliar se o investimento no Fundo que escolheu não será prejudicado.

A cobrança de taxas e impostos tendem a reduzir ou zerar a rentabilidade no período.

Fundos de Investimentos Valem a Pena?

Sim!

Investir em Fundos de Investimentos permite que você invista o seu dinheiro de forma fácil e rápida.

Através deles, é possível investir de uma só vez em uma quantidade grande e diversa de ativos.

Tudo com pouco dinheiro e a custos baixos.

Em 2018, os Fundos mais rentáveis foram o de Ações e Multimercado, com rentabilidades de 80,83% e 41,45%, bem acima dos 15,03% do Ibovespa, principal indicador do mercado de ações.

Os melhores Fundos de Renda Fixa, considerados mais conservadores, também apresentaram rentabilidade superior ao seu indicador de referência, o CDI (Certificado de Depósito Interbancário).

Tiveram um retorno de 15%, enquanto o CDI rendeu 6,42% no mesmo período.

Não esqueça de diversificar os seus investimentos, fazendo uma alocação de ativos de acordo com o seu perfil de investidor, você pode descobrir o seu com esse teste online e receber gratuitamente uma carteira de ativos.

E você, já investe em Fundos? Sabe se é o investimento mais rentável?

Conte para mim onde investe o seu dinheiro aqui nos comentários.

Se ainda não investe, me diga o que falta para começar a investir, quem sabe eu possa ajudar?

Infográfico - O que são Fundos de Investimentos

O QUE LER AGORA...

Notícias

NotíciasCCRO3, CIEL3 e ITUB4 Pagam Dividendos e JCP Nesta Semana

Notícias

NotíciasIbovespa Sobe +1,51% após IPCA-15 de Abril; AZUL4 +5,97%

Finanças Pessoais

Finanças PessoaisDisparidade de Riqueza entre os Millennials é a Maior Entre as Gerações, diz Estudo

Notícias

NotíciasTítulos Privados e Moedas Digitais Ganham Espaço nas Carteiras dos Brasileiros