Fazer o melhor plano de previdência privada vai garantir uma aposentadoria tranquila e ainda proteger você da instabilidade da Previdência Social.

→ Carteira Recomendada? Faça um Diagnóstico Online e Receba uma Carteira Gratuita.

Não é novidade que os benefícios pagos pelo INSS - Instituto Nacional do Seguro Social ao aposentado brasileiro são insuficientes. Com a reforma da Previdência, a situação deve piorar, principalmente para quem ainda não se aposentou.

Entender o funcionamento e as características dos planos de previdência vai permitir uma escolha adequada, sem depender do Governo, nem cair nas armadilhas dos bancos.

Os planos de aposentadoria complementar vêm se popularizando no Brasil, ocupando o segundo lugar em número de investidores. A tendência é que cresçam ainda mais depois da aprovação da Reforma da Previdência.

A Previdência Privada movimenta atualmente mais de R$ 800 bilhões por ano. Os planos de aposentadoria complementar já representam 38% do total.

Quer ter renda suficiente para se aposentar e manter o padrão de vida?

Então comece sua previdência privada agora mesmo! Quanto antes começar, mais dinheiro terá para aproveitar a vida sem preocupações.

Está pronto para contratar o melhor plano de previdência privada e acumular um patrimônio consistente que possibilite viver de renda na aposentadoria?

Você vai descobrir tudo o que precisa para fazer a previdência complementar ainda hoje:

- O que são planos de previdência privada;

- Como funcionam os planos de previdência;

- Tipos de plano de previdência;

- Como fazer o melhor plano de previdência.

Neste artigo, os detalhes dos planos para escolher seu Plano de Previdência Privada.

O que são Planos de Previdência Privada

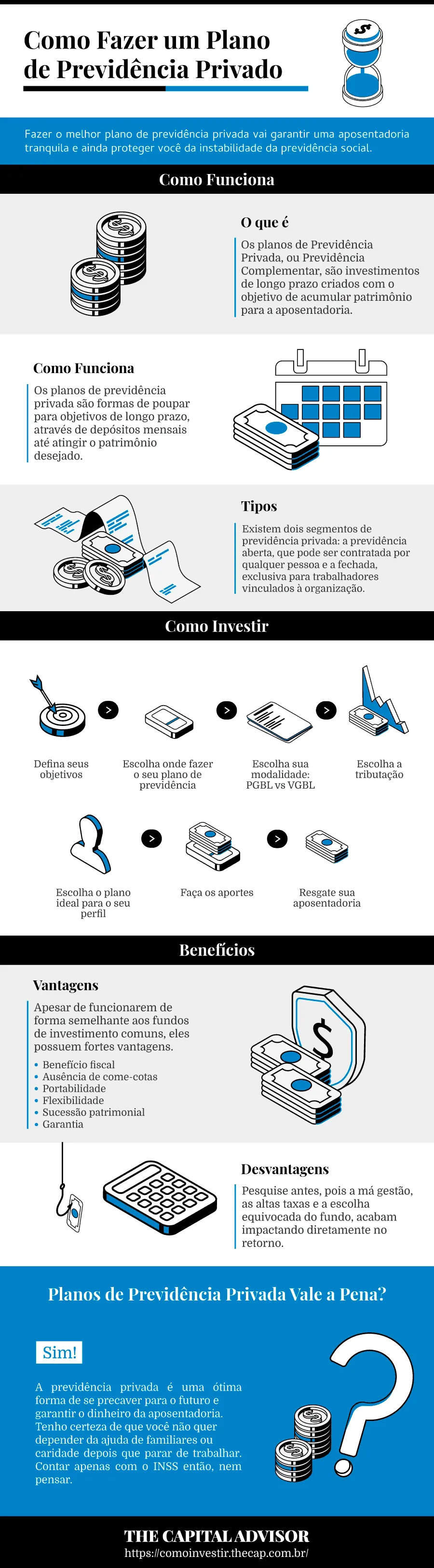

Os planos de Previdência Privada, ou Previdência Complementar, são investimentos de longo prazo criados com o objetivo de acumular patrimônio para a aposentadoria.

Mas também servem para realizar outros objetivos, entre eles:

- Garantir uma fonte de renda para a aposentadoria;

- Complementar a aposentadoria social;

- Ser livre financeiramente;

- Pagar a faculdade dos filhos;

- Deixar uma herança;

- Plano de previdência privada para os filhos;

- Pagar prestações de um imóvel.

O funcionamento é simples: os produtos de previdência privada possuem duas fases, a de acumulação e a de renda.

Na fase de acumulação, você faz um aporte inicial e depois deposita mensalmente determinado valor, pelo tempo necessário para atingir sua meta.

Na fase de renda, você colhe os frutos da previdência: pode sacar todo o valor, ou receber parcelas mensais durante um período, ou ainda parcelas mensais vitalícias.

Os fundos de previdência são muito parecidos com os fundos de investimentos comuns: possuem gestores, carteira de ativos e taxa de administração.

Porém, contam com benefícios fiscais: tributação, beneficiários, transmissão de patrimônio, entre outros.

Do ponto de vista legal, os fundos de previdência enquadram-se, com os seguros, sob a regulação da Superintendência de Seguros Privados (SUSEP).

Diferença entre Plano Aberto e Fechado

Existem dois segmentos de previdência privada: a previdência aberta, que pode ser contratada por qualquer pessoa, e a fechada, exclusiva para trabalhadores vinculados à uma organização.

A previdência privada fechada, conhecida por EFPC (Entidades Fechadas de Previdência Complementar), é oferecida por uma empresa apenas a seus funcionários, por meio de uma instituição sem fins lucrativos.

Os planos abertos, chamados EAPC (Entidades Abertas de Previdência Complementar), são oferecidos em bancos e corretoras para qualquer pessoa física ou jurídica.

Previdência Privada Aberta

São produtos financeiros oferecidos por bancos e seguradoras e podem ser adquiridos por qualquer pessoa física ou jurídica.

Os aportes são realizados pelo titular do plano e é possível escolher a maneira de recebimento dos recursos, os beneficiários, transferir para outro plano, entre outras vantagens.

Os planos de previdência aberta comercializados são o PGBL - Plano Gerador de Benefício Livre e o VGBL - Vida Gerador de Benefício Livre.

Previdência Privada Fechada

Conhecidos como Fundos de Pensão, são acessíveis somente a funcionários de empresas ou para quem faz parte da organização que possua o plano.

Como são administrados por organizações que não visam a geração de lucro, costumam ter taxas menores do que os planos abertos.

Esses fundos possuem regras próprias e são fiscalizados pela Superintendência Nacional de Previdência Complementar – PREVIC, órgão governamental ligado ao Ministério da Fazenda.

Os planos oferecidos pelas empresas geralmente são planos patrocinados: a empresa contribui para compor a reserva da aposentadoria.

São exemplos de entidades que oferecem planos patrocinados:

- Previ do Banco do Brasil;

- Petros da Petrobras;

- Funcef da Caixa.

Nos planos patrocinados, geralmente o acesso aos recursos ocorre só em caso de demissão ou aposentadoria.

Já nos planos instituídos, a adesão é feita por conta própria e a empresa não ajuda a complementar a reserva do plano.

São exemplos de planos instituídos:

- Oabprev, acessível aos advogados da OAB;

- Quanta, acessível aos clientes da Unicred.

Como funcionam os Planos de Previdência Privada

Os planos de previdência privada são formas de poupar para objetivos de longo prazo, através de depósitos mensais, até atingir o patrimônio desejado.

As seguradoras calculam o patrimônio necessário para garantir a renda desejada por um determinado número de anos.

Para se chegar a essa quantia, são utilizadas as chamadas tábuas atuariais, que estipulam uma determinada expectativa de vida, bem como projeções de juros para os próximos 10 anos.

Começa então a fase de acumulação, na qual se realizam os aportes necessários. Quanto mais dinheiro e mais tempo de aplicação, melhor o retorno no futuro.

O dinheiro destinado à previdência é administrado pela instituição financeira e investido em diversos ativos (fundos de aposentadoria), visando gerar rendimentos para o patrimônio crescer.

Na data estipulada em contrato, inicia a segunda fase: viver de renda. Nesta, você receberá o capital acumulado durante os anos, acrescido de juros.

Como Fazer um Plano de Previdência Privada

Para fazer uma previdência privada, não basta aceitar a primeira proposta. É necessário definir objetivos, pesquisar e comparar os planos.

Veja os passos necessários para fazer um bom plano de previdência privada:

1. Defina seus objetivos:

a. Faculdade dos filhos;

b. Compra de imóvel;

c. Reserva de emergência;

d. Aposentadoria;

e. Herança para os filhos.

2- Escolha onde fazer o seu plano de previdência (banco ou seguradora)

Pesquise a reputação da instituição, comparando o desempenho de vários planos de mesma categoria, e avalie o custo-benefício (taxas vs rendimento).

3- Escolha a modalidade: PGBL vs VGBL

PGBL: ideal para quem faz a declaração completa do Imposto de Renda.

VGBL: ideal para quem é isento, declara o IR pelo modelo simplificado ou deseja aplicar mais de 12% da renda bruta na previdência.

4- Escolha a tributação: progressiva ou regressiva

No momento da contratação do plano, você opta entre dois diferentes tipos de regime tributário: tabela progressiva ou regressiva.

No regime progressivo, a alíquota do imposto varia de acordo com o valor do benefício, de 0 a 27,5%. Quanto maior o valor do resgate, maior será o imposto a ser pago.

No regime regressivo, as alíquotas de imposto variam de 10 % a 35%, de acordo com o prazo do investimento. Quanto maior o tempo de aplicação, menor será o percentual a ser pago. É a escolha ideal para quem pensa no longo prazo.

5- Escolha o plano ideal para seu perfil de investidor

O plano de previdência privada mais adequado é aquele que está de acordo com o seu perfil de investidor, através deste teste online.

Os bancos investem o dinheiro em ativos para gerar o rendimento dos Planos de Previdência.

Estes ativos variam desde renda fixa até ações.

6- Faça os aportes (fase de acumulação)

7- Resgate sua aposentadoria (fase de renda)

O plano de previdência complementar permite escolher como receber o patrimônio acumulado: Resgate Total, Renda Mensal Vitalícia ou Renda Temporária.

Diferenças entre Aposentadoria do INSS e Planos de Previdência Privada

Apesar de ambos terem o mesmo objetivo - a aposentadoria, a Previdência Social e a privada possuem características bem distintas.

Na aposentadoria privada, você escolhe o valor e a periodicidade das contribuições, bem como a forma de recebimento. Não obedece a qualquer teto, é transparente na administração dos recursos e permite fazer uma reserva mais robusta.

A aposentadoria do INSS é obrigatória para todos que, a partir dos 16 anos, trabalham, auferindo renda:

- trabalhador com carteira assinada (empregados, inclusive os domésticos);

- quem trabalha por conta própria (trabalhadores avulsos, autônomos, eventuais, sacerdotes, diretores em empresas, síndicos remunerados, motoristas de táxi, vendedores ambulantes, diaristas, pintores, eletricistas, associados de cooperativas de trabalho, e trabalhadores rurais);

- quem não tem renda própria, como as donas-de-casa, os estudantes, os síndicos não-remunerados, os desempregados, pode contribuir facultativamente.

Não tem flexibilidade no resgate e o teto máximo dos benefícios é de R$ 5.800. Caso você ganhe acima do teto, terá uma diminuição significativa da renda.

Confira as principais diferenças entre a aposentadoria do INSS e os planos de previdência privada:

| Características | Previdência Privada | INSS |

| Administração | Privada | Pública |

| Obrigatório para trabalhador formal | Não | Sim |

| Valor da contribuição | Definida pelo contribuinte | Fixa, de acordo com a renda |

| Teto do benefício | Sem teto | R$ 5.800 |

| Permite fazer aportes | Sim | Não |

| Permite resgate | Sim | Não |

| Recebimento do benefício | De uma vez só ou mensalmente (vitalícia ou por tempo determinado) | Mensalmente (vitalícia) |

| Tempo mínimo de contribuição | Sem mínimo | 35 anos para homens e 30 anos para mulheres *há tempos diferentes de acordo com o tipo de benefício *há previsão de aumento na reforma, a depender do texto a ser aprovado |

| Idade mínima para aposentadoria | Sem mínimo | Sem mínimo *há previsão na reforma, a depender do texto a ser aprovado |

Benefícios dos Planos de Previdência Privada

Os planos de previdência privada são constituídos por fundos de previdência. Apesar de funcionarem de forma semelhante aos fundos de investimento comuns, possuem fortes vantagens.

Benefício Fiscal

A alíquota de imposto de renda da previdência privada depende do tipo de tributação escolhida e do prazo de resgate.

Caso o dinheiro fique investido por mais de 10 anos em um modelo tributário regressivo, a alíquota de IR no resgate será de apenas 10%. É a menor alíquota dos produtos financeiros.

Caso a opção seja pelo plano PGBL, ainda haverá dedução tributária do IR anual. É permitido abater os aportes em até 12% da renda tributável anual.

Ausência de come-cotas

O come-cotas é a cobrança antecipada do IR, que acontece a cada seis meses em fundos comuns.

Nos fundos de previdência complementar, isso não acontece, o que permite que o dinheiro acumule e renda mais.

Portabilidade

A portabilidade da previdência privada permite trocar o plano por outro com uma rentabilidade melhor, menores taxas e estratégia mais adequada ao perfil.

A portabilidade é simples e rápida. Para isso, não é preciso resgatar o dinheiro e, consequentemente, não há taxas e nem impostos para fazer a mudança.

Flexibilidade

Existem diferentes fundos de previdência: conservadores, moderados ou agressivos. Aplique o dinheiro no plano de acordo com seu perfil e suas necessidades, escolhendo o tipo, tributação, valores dos aportes, tipo de renda.

Sucessão Patrimonial

A Previdência Privada permite escolher quem serão os beneficiários no momento da contratação.

Em caso de falecimento, o dinheiro investido em previdência privada não entra em inventário. Os recursos são transferidos sem burocracia, diretamente aos beneficiários.

Garantia

A legislação dos fundos de previdência é mais rígida do que a de outros fundos de investimento, tornando-os um dos investimentos mais seguros do Brasil.

Diferente do Fundo Garantidor de Créditos - FGC, cujo limite é de R$ 250 mil, os fundos de previdência não têm esse limitador. Todo o patrimônio está garantido.

Modalidade de Renda

Na assinatura do contrato, é preciso escolher a modalidade de renda, que pode ser alterada antes da data de saída do plano.

No geral, a escolha se dá entre resgatar o valor integral ou parcialmente, ou receber uma renda mensal vitalícia ou temporária.

Planos de Previdência Privada Resgate

Nos planos de previdência privada, você tem flexibilidade para resgatar ou

escolher como receber os recursos.

O resgate antecipado, apesar de não aconselhável, é permitido desde que

cumprido o prazo de carência (geralmente, 60 dias para planos abertos).

É permitido escolher também a forma de recebimento dos recursos (vitalícia ou por tempo determinado) e os beneficiários, que continuarão recebendo os

recursos após o falecimento do titular do plano.

Planos de Previdência Privada Renda Vitalícia

Os planos com renda vitalícia garantem o recebimento mensal de um determinado valor, até a morte.

É possível optar pela continuidade do pagamento dos recursos a beneficiário indicado, parente ou não do titular do plano.

As modalidades de renda vitalícia são:

Renda Mensal Vitalícia

O pagamento da renda mensal é feito exclusivamente para o contratante,

enquanto ele viver. Com sua morte, o benefício é encerrado.

Renda Mensal Vitalícia Reversível ao Cônjuge com Continuidade aos Menores

Recebimento de renda mensal vitalícia que, após o falecimento, passa para o(a) cônjuge ou companheiro(a). Quando este(a) falecer, os filhos receberão um percentual da renda até atingirem a idade estabelecida na contratação do plano.

Renda Mensal Vitalícia Reversível ao Beneficiário Indicado

Recebimento de renda mensal vitalícia. Com a morte, o beneficiário determinado em contrato receberá uma parte do benefício até seu falecimento. No entanto, caso o beneficiário venha a falecer antes do titular, o benefício se perde.

Renda Mensal Vitalícia com Prazo Mínimo Garantido

Recebimento de renda mensal vitalícia por um prazo mínimo pré-estabelecido. Se falecer antes desse prazo, o beneficiário receberá em seu lugar até o final do prazo contratado.

Perfil de Investidor

O melhor plano é aquele que vai ao encontro dos seus objetivos e perfil de investidor.

Ainda não sabe o seu? Então, descubra aqui seu perfil de investidor.

O perfil conservador busca por segurança, resgates mais rápidos e poucas perdas. Por esse motivo, os investimentos de renda fixa são os mais indicados.

O perfil moderado ainda preza por segurança, mas está disposto a se arriscar um pouco mais. O ideal é um fundo majoritariamente de renda fixa, mas com uma quantia de renda variável.

O perfil arrojado está disposto a investir em opções sujeitas a maior volatilidade se isso significar maiores rendimentos. O plano de previdência ideal mescla uma parcela maior de ativos de renda variável, como fundos multimercado e fundos de ações.

O perfil agressivo anseia por rendimentos ainda maiores. Sendo assim, a carteira é composta majoritariamente por renda variável como ações, debêntures, ETF's, fundos imobiliários e até investimentos no exterior, como moedas e ações de empresas estrangeiras.

Comparativo dos Planos de Previdência Privada

O mercado de previdência está cada vez mais competitivo com inúmeros Fundos disponíveis. Um bom produto de previdência faz toda a diferença para uma aposentadoria mais tranquila.

Por isso, antes de fechar com a primeira oferta, pesquise e compare bem as opções. Quanto mais tempo permanecer em um plano ruim, menos patrimônio você acumulará para a aposentadoria.

A má gestão, as altas taxas e a escolha equivocada do fundo acabam impactando diretamente no retorno.

O dinheiro destinado ao plano de previdência é aplicado em fundos de previdência, espécie de fundos de investimentos criada exclusivamente para isso, com o objetivo de rentabilizar.

Cada fundo de previdência tem uma estratégia de investimentos, a partir das mais conservadoras, com produtos de renda fixa e baixo risco como Tesouro Direto, CDB, LCA ou LCI.

A estratégia mais arrojada investe em fundos de ações e multimercado, que abrangem opções de maior risco, como a Bolsa e ativos em dólar.

Renda Fixa Pós-Fixados

Esse fundo aplica principalmente em títulos públicos e privados pós-fixados, cuja rentabilidade varia de acordo com o indicador de referência, como o CDI, por exemplo.

Renda Fixa Pré/Inflação

Esse tipo de fundo investe prioritariamente em títulos com rentabilidade definida no momento da compra. Esses produtos têm variação híbrida e/ou atrelada à inflação ou ao CDI.

Multimercados Macro

Os multimercados possuem estratégia baseada no cenário macroeconômico de médio e longo prazo. Assim, possuem liberdade para investir em ativos de renda fixa, moedas, ações, derivativos e investimento no exterior.

São fundos com liberdade de investir de 0% a 70% em ações.

Multimercados Outros

São fundos com percentuais mais definidos em determinadas classes de ativos. Investem em renda fixa, ações, derivativos e investimento no exterior.

São fundos que investem próximo a 70% em ações.

Qual o Melhor Plano de Previdência Privada

O melhor plano de previdência é aquele que corresponde aos seus objetivos, tem uma boa rentabilidade e baixas taxas.

Veja os 5 passos para escolher o plano de previdência.

1- Tipo de Plano

O primeiro item a avaliar para escolher um bom plano de previdência complementar é o tipo de plano a ser contratado: PGBL ou VGBL.

2- Regime de Tributação

A escolha correta do regime de tributação garante o pagamento da menor taxa: regressivo ou progressivo.

3- Taxa de Carregamento

A taxa de carregamento é um percentual descontado sobre os aportes feitos ao plano. Essa taxa, a longo prazo, representa uma grande diferença no valor total acumulado.

Pesquise entre as instituições aquelas cuja taxa de carregamento é ZERO.

4- Taxa de administração

A taxa de administração é cobrada pelo trabalho de administrar o fundo. Assim como a taxa de carregamento, faz uma grande diferença no resultado do plano.

Procure pelas menores taxas de administração. No longo prazo, uma taxa um pouco menor faz uma enorme diferença no valor total acumulado.

5 – Rentabilidade

Você quer que seu plano de previdência renda o máximo possível, não é mesmo?

Dessa forma, além de observar os tópicos acima, é essencial analisar o histórico de desempenho do fundo de investimento.

PGBL ou VGBL

A diferença entre os planos PGBL e VGBL está nos benefícios tributários. Por isso, o tipo de declaração do IR faz diferença na escolha.

Não fique em dúvida sobre qual plano escolher. Para saber o melhor, responda: você declara imposto de renda no formulário simples ou no completo?

O PGBL é um plano de previdência com vantagens fiscais. Nele, é permitido deduzir os aportes em até 12% da renda bruta tributável anual. Porém, a vantagem se restringe a quem faz declaração do Imposto de Renda no formulário completo.

O principal benefício deste plano é pagar menos impostos agora, deixando o dinheiro rendendo até o fim do período.

Porém, ao solicitar o resgate, a alíquota do IR incide sobre o valor total do fundo (montante acumulado mais os seus rendimentos).

Já o VGBL não permite a dedução do imposto na fase de acumulação, mas sim no momento do resgate e a alíquota de IR incide apenas sobre os rendimentos.

É indicado para quem faz a declaração simplificada, é isento ou deseja aplicar mais de 12% da renda bruta em previdência.

| Características | PGBL | VGBL |

| Contribuições dedutíveis da base de cálculo de Imposto de Renda, até 12 % da renda bruta anual | Sim | Não |

| Cálculo de Imposto de Renda | Incide sobre o totalresgatadoou sobre a rendarecebida | Incide apenas sobre oganho de capital,quando ocorre o resgate ouo recebimento da renda |

| Possibilidade de opção pelatabela regressiva de tributação | Sim | Sim |

| Incidência de come-cotas | Não | Não |

Tabela Progressiva ou Regressiva

Os planos de previdência privada possuem dois regimes de tributação distintos. Isso significa que a cobrança de imposto se dá de acordo com a escolha entre a tabela progressiva ou a regressiva.

Tabela Progressiva

Tributação de Imposto de Renda no Momento do Resgate

No momento do resgate, a tributação ocorre na fonte, à alíquota de 15%, com posterior ajuste na Declaração Anual do Imposto de Renda.

Tributação de IR no Recebimento da Aposentadoria

A alíquota do imposto varia conforme o valor do benefício. Quanto maior for o benefício/resgate, maior o imposto a ser pago, variando de 0 a 27,5%, conforme Tabela Progressiva vigente do Imposto de Renda.

Perfil

Ideal para quem tem objetivos de curto ou médio prazo, ou pretende resgatar valores menores (até R$ 1.900 por mês), pois conseguirá receber esse valor isento de impostos.

Tabela Regressiva

Tributação de Imposto de Renda no Momento do Resgate

As alíquotas de imposto variam de acordo com o tempo de aplicação. A inicial é de 35%, nos primeiros 2 anos, podendo chegar até 10%, após 10 anos de permanência no plano.

Tributação de IR no Momento do Recebimento da Aposentadoria

As alíquotas são decrescentes em função do tempo de permanência. Assim, quanto mais tempo o dinheiro ficar no plano de previdência, menor será o percentual de imposto a ser pago.

Perfil

Ideal para quem tem objetivos de longo prazo.

Simulação de Plano de Previdência Privada

O Simulador de Previdência Privada serve para revelar quanto dinheiro você pode acumular para a aposentadoria, levando em conta fatores como:

- Tempo de investimento;

- Valor;

- Rendimento;

- Renda mensal atual;

- Imposto de renda;

- Renda pretendida;

- Período pretendido de benefício.

Todos os grandes bancos de varejo do Brasil oferecem simuladores:

As seguradoras também possuem simuladores:

- Porto Seguro;

- Icatu;

- Sul América;

- XP Seguros;

- Zurich;

- Mapfre.

Será que dá para confiar nos resultados?

Avaliei os Simuladores de Previdência dos grandes bancos e o resultado foi surpreendente, como rentabilidades ilusórias e omissão de variáveis, detalhes que podem estragar o sonho da aposentadoria.

Como Declarar Planos de Previdência Privada

Independentemente do tipo de plano escolhido, é necessário informá-lo na declaração do Imposto de Renda. Porém, a forma como as informações são prestadas à Receita variam.

Declarar PGBL

Esse plano oferece a vantagem de dedução fiscal até o limite de 12% da renda tributável no ano. Por isso, é considerado como um pagamento, e não como um investimento.

Por isso, deve ser declarado na aba “Pagamentos Efetuados”, usando o código “36 – Previdência Complementar”

Declarar VGBL

O investimento em VGBL deve ser declarado na aba “Bens e Direitos”, com o código “97 – VGBL – Vida Gerador de Benefício Livre”.

No campo chamado “discriminação”, é necessário informar o CNPJ da seguradora, além de informar, nos campos “situação em”, o saldo bruto existente em cada data, ou seja, sem a rentabilidade.

Para saber mais detalhes sobre a declaração dos investimentos, consulte o artigo Como Declarar Imposto de Renda Sobre Investimentos Sem Erro.

Planos de Previdência Privada dos Bancos

Todos os grandes bancos oferecem os piores Planos de Previdência Privada do mercado. Mesmo assim, a maioria dos clientes acaba mantendo as previdências com eles.

Os maiores bancos do Brasil concentram 90% dos planos de aposentadoria privada. Infelizmente, essas pessoas estão pagando taxas absurdas e deixando de ganhar o que deveriam.

Deixei o link dos produtos para que você possa comparar as taxas.

Planos de Previdência Privada de Seguradoras

Os melhores planos de previdência privada são de seguradoras. Deixei aqui o site das maiores e melhores do mercado:

Portabilidade dos Planos de Previdência

Se você estiver insatisfeito com a rentabilidade do seu Plano de Previdência, taxas e condições, pode fazer a portabilidade para outro plano de previdência.

A portabilidade da previdência privada permite migrar os recursos para outro plano ou instituição, sem custos e sem perder o patrimônio acumulado.

A efetivação da portabilidade é de até cinco dias úteis, contados a partir da solicitação.

Dúvidas sobre Planos de Previdência Privada

Tire agora todas as suas dúvidas sobre os planos de previdência complementar.

Planos de previdência privadas são produtos securitários?

Os planos de previdência privada (VGBL e PGBL) são considerados produtos securitários. São regulados pela SUSEP, o órgão que cuida dos seguros no Brasil.

Por conta disso, planos de previdência privada não entram em inventário em caso de morte do titular.

Plano de previdência privada pode ser penhorado?

Normalmente, um plano de previdência privada não pode ser penhorado, mas já existe jurisprudência de bloqueio judicial em casos onde o beneficiário transfere o capital para não ser cobrado.

A previdência privada é impenhorável quando comprovado o objetivo de aposentadoria, com a existência de contribuições mensais há muitos anos.

Plano de previdência privada entra no inventário?

Não. Se o participante morrer, os recursos podem ser revertidos aos beneficiários, sem passar por inventário.

Plano de previdência privada tem bloqueio judicial?

Sim. Uma nova portaria torna obrigatória a busca de todas as formas de recuperação de crédito. Esgotadas as possibilidades tradicionais, o Poder Judiciário pesquisa se o devedor possui previdência complementar. Cabe ao Juiz decidir se pode ou não ser bloqueada.

Existe plano de previdência privada com seguro de vida?

Não, mas o plano de previdência se assemelha a um seguro, uma vez que você conta com uma garantia em relação ao futuro.

Os planos de previdência privada disponibilizam garantias adicionais, que podem ser contratadas:

- Pecúlio por morte;

- Pensão por prazo certo;

- Pensão a filhos;

- Pensão a cônjuge;

- Renda por invalidez.

Planos de Previdência Privada Vale a Pena?

Sim. A previdência privada é uma ótima forma de se precaver para o futuro e garantir o dinheiro da aposentadoria.

Tenho certeza de que você não quer depender da ajuda de familiares ou caridade depois que parar de trabalhar. Contar apenas com o INSS então, nem pensar.

A previdência privada, que já era muito importante, ganhou mais notoriedade após o avanço da reforma da Previdência Social.

Os planos de aposentadoria privados dão a tranquilidade merecida após anos de trabalho.

Os ganhos da previdência podem ser ainda maiores se forem feitas as escolhas corretas.

Existem vários tipos de previdência privada, para diferentes perfis e objetivos.

Está esperando o que para ter o melhor plano de previdência privada?

- Defina seu objetivo;

- Escolha sua modalidade: PGBL vs VGBL;

- Escolha a tributação: progressiva VS regressiva;

- Identifique o melhor plano para o seu perfil.

Ainda está com dúvidas sobre como fazer um bom plano de previdência privada?

Quer saber se o seu plano é o mais rentável?

Escreva nos comentários, quem sabe eu possa ajudar?

Infográfico - Como fazer um Plano de Previdência Privado

O QUE LER AGORA...

Notícias

NotíciasIbovespa Sobe +1,51% após IPCA-15 de Abril; AZUL4 +5,97%

Finanças Pessoais

Finanças PessoaisDisparidade de Riqueza entre os Millennials é a Maior Entre as Gerações, diz Estudo

Notícias

NotíciasTítulos Privados e Moedas Digitais Ganham Espaço nas Carteiras dos Brasileiros

Notícias

NotíciasXP (XPBR31) Aumenta Conselheiros Independentes e Tem Novo CFO